21世纪经济报道 21财经APP 盛松成 北京报道

M2和社会融资规模两个指标相互补充、互相印证,综合反映了目前我国金融市场和资金融通的整体情况。一方面,应密切关注经济运行对资金的实际需求,另一方面,货币政策应保持稳健中性,但边际上不应再趋紧。

金融强监管、减通道、去杠杆以来,广义货币供应量M2同比增速于去年5月跌破10%,仅保持个位数增长,至今已整整一年。

最新的金融统计数据显示,2018年5月,M2余额174.31万亿元,同比增速8.3%,与上月持平;而社会融资规模存量182.14万亿元,同比增速10.3%,较上月低0.2个百分点,继续处于回落中。尤其是5月当月,社会融资规模增量仅7608亿元,环比下降较多,同比少增3023亿元。

社融增量下降的最主要原因是表外融资萎缩,这是金融去杠杆的进一步表现。M2和社会融资规模两个指标相互补充、互相印证,综合反映了目前我国金融市场和资金融通的整体情况。一方面,应密切关注经济运行对资金的实际需求,另一方面,货币政策应保持稳健中性,但边际上不应再趋紧。

一、M2增速下降主要是金融去杠杆的结果

近一年多来M2增速大幅下降,主要是金融强监管、减通道、去杠杆的结果,至今仍在持续。从各来源结构对M2同比增速的贡献率看,今年1-5月,M2各来源结构中对其他金融部门债权的下降,导致M2增速较上年同期回落1.9个百分点。

金融强监管的过程中,去杠杆、减通道压缩了银行投放非银的资金,减少了资金在金融体系内部的空转,缩短了资金链条,资金大量回表,同时提高了金融市场利率。表内贷款更多地受到资本充足率等监管指标的约束,资金投放更加透明,有利于防范风险。但这同时也在一定程度上导致融资渠道减少,尤其是中小企业的融资可能受到冲击。

最新数据显示,今年1-5月,对非金融部门债权拉动M2增速8.3个百分点,而上年同期是10.0个百分点,也就是说,随着金融强监管的持续深入,实体经济的融资也受到了一定影响,从表1可见,这一因素也使M2增速较上年同期回落1.7个百分点。

二、社融增量下降是金融去杠杆的进一步表现

金融强监管、减通道、去杠杆首先表现为M2增速下降。金融强监管初期,M2增速大幅下降主要是源于资金在金融体系内流转减少。

具体而言,M2既包括企业和个人的存款,也包括非存款类金融机构在存款类金融机构的存款。前者直接和实体经济的资金融通有关,后者则主要是金融体系的内部资金往来。

举例来说,银行购买非银机构发行的资管等金融产品,将派生M2,如果非银机构从银行体系拿到钱后没有直接投入到实体经济,而是在金融体系内部流转,就会造成M2增速虚高。而由于社会融资规模统计中,对金融体系内部的资金往来做了扣除,因而在金融去杠杆初期,金融强监管、减通道的影响首先表现为M2增速下降,直到近期才导致社融增量下跌。

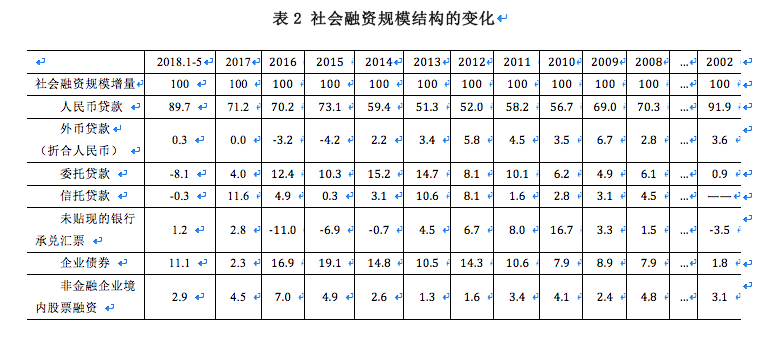

从社会融资规模增量结构看,人民币贷款在社会融资规模中的占比明显回升,2018年1-5月为89.7%,比2017年全年水平高18.5个百分点。直接融资占比也有所上升,今年前5个月,企业债券和股票融资合计占社会融资规模的14%,较2017年全年水平提高7.2个百分点。

今年5月份,社融增量下降是金融去杠杆效果的进一步显现,主要是表外融资萎缩。金融强监管在缩短了资金链的同时,也导致实体经济的融资渠道有所减少,除了在M2增速中表现为“对非金融部门债权”的贡献率下降(见表1),社会融资规模增量的下降同样佐证了这一点。

今年5月,社会融资规模增量为7608亿元,比上年同期少3023亿元。其中,委托贷款减少1570亿元,同比多减1292亿元;信托贷款减少904亿元,同比多减2716亿元;未贴现的银行承兑汇票减少1741亿元,同比多减496亿元。

也就是说,表外融资合计减少4215亿,同比多减4504亿元。这是造成5月当月社会融资规模增量同比下降的最主要原因。从表2的社融增量结构看,今年1-5月,委托贷款和信托贷款在社会融资规模增量中的占比则分别为-8.1%和-0.3%,未贴现的银行承兑汇增量仅占1.2%,分别较2017年末下降12.1、11.9和1.6个百分点。

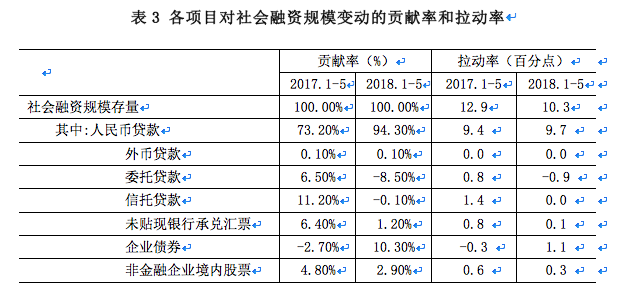

表3测算了各项目对社会融资规模变动的贡献率和拉动率。委托贷款、信托贷款和未贴现银行承兑汇票等表外融资的萎缩是社融增量下降的主要原因。上述三项指标在2017年1-5月对社会融资规模的拉动率分别是0.8%、1.4%和0.8%,而2018年1-5月则分别降至-0.9%,0.0%和0.1%。

5月当月,尽管企业债券融资净减少,但与去年同期相比少减2504亿元,企业债券融资对社会融资规模的拉动率反而上升。2017年1-5月,企业债券将社会融资规模增速拉低了0.3个百分点,而今年1-5月则提高社会融资规模增速1.1个百分点。

三、金融去杠杆取得成效,M2与经济相关性提高

目前,金融监管在抑制资金空转方面已取得阶段性成效,促使资金更多地、更有效率地流向实体经济,因而M2与实体经济的相关性在边际上会提高。

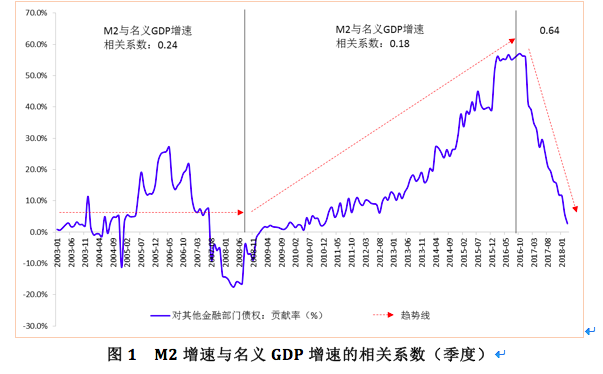

考察M2增速与名义GDP增速的相关系数可以发现,2008年以前,银行主要通过传统信贷方式向实体经济提供资金支持,M2增速与GDP增速相关系数为0.24。2008年之后,银行对其他金融部门债权的同比增速从2008年4月的-10.1%逐步上升到2016年2月的79.6%,股权及其他投资的同比增速也在2016年2月达到最高点116.6%,此期间M2与GDP增速的相关系数降至0.18。

随着最近一两年来的金融去杠杆,银行对其他金融部门债权增速逐步下降,金融体系内部资金流转压缩,资金更多地直接流向实体经济,使得M2与经济增长的相关性提高。2017年初至2018年3月,M2与名义GDP增速的相关系数上升至0.64。

四、货币政策应保持稳健中性

金融去杠杆导致融资环境趋紧,原来还只是在金融市场上,但现在开始传导到实体经济,标志就是社融增量下跌。但是,货币政策不应就此放松,否则金融去杠杆可能前功尽弃。

当然,去杠杆的边际力度应逐步趋缓,相较于此前稳健偏紧的货币政策,央行可更多地考虑相机抉择,使货币政策更趋稳健中性,可运用定向降准、MLF等量价工具进行调节。其实这在前期央行降准、扩大MLF担保品范围的行动上已经有所体现。

央行6月1日公布将适当扩大MLF担保品范围,新纳入的包括不低于AA级的小微企业、绿色和“三农”金融债券,AA+和AA级公司类信用债券,以及优质的小微企业贷款和绿色贷款。此举是为进一步加大对小微企业和绿色经济等领域的支持力度,结合近期民企信用事件的增多,更多的是在去杠杆过程中的结构性调整,同时实际效果也使市场流动性有所增加。

未来随着金融去杠杆到位,预计社会融资规模和M2增速将逐渐趋于一致,M2与经济的相关性也将提高,M2增速将高于去年。

作者为中国人民银行参事、中欧陆家嘴国际金融研究院常务副院长